| �ڽ�B����Ј��Ľ������֮ǰ�����Ȟ����f�f�����Խ��ͽ����Խ��IJ�e��������ԵĽ�����Ҫ�M�Ќ��サ��������������f���ǡ�һ�ֽ��X���һ�ֽ�؛�����������ԵĽ��ׄt����Ҫ������

����Ј������ڽ�B����Ј��Ľ������֮ǰ������Ȟ����f�f�����Խ��ͽ����Խ��IJ�e�������ԵĽ�����Ҫ�M�Ќ��サ������������f���ǡ�һ�ֽ��X����һ�ֽ�؛����������������ԵĽ��ׄt����Ҫ����������Ј��Ľ������綼���������|(zh��)���������֮����������Ј��Ļ���������(w��n)���Ј��r����������ͳɆT�����L(f��ng)�U��ԭ��������������Խ��Ļ��A(ch��)�������˽����Ժ�ͬ�� ���������@�ĈD��Ҫ���f��һ�¸���Ј������|(zh��)�������

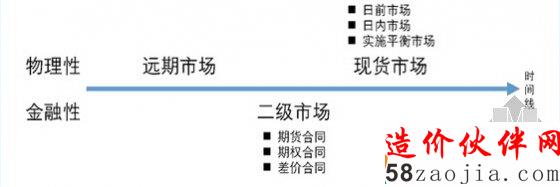

�h���Ј��F(xi��n)؛�Ј�

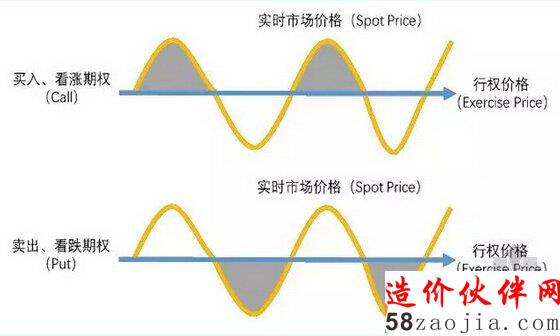

�F(xi��n)؛�Ј�������F(xi��n)؛�Ј�������u����(y��ng)������؛�����I����(y��ng)��(d��ng)�����X�������Ʒ�����r�]�и��ӗl������@�f���I�u�p�����ܷ�������҂������l(f��)�Ј��������ӣ������һ�����ӣ��Ȳ鿴ˮ�����|(zh��)������Ȼ����V�u����Ҫ�I��������u����ˮ�����o�㣬�㰴��ˮ���Ę˃r���X������@�ӽ�������������@�r������^һ�������������治�e���������Ժ���I���O����������O��������؛���������һ��Ҫӛ��С�����ķ���(w��)ԭ�t�����҂�����Ʊ����� �F(xi��n)؛�Ј��ă�(y��u)�c��������ֱ��������������ȱ�c�ǃr��׃���ܿ�������ڿ���������������Ʒ�A�攵(sh��)�����ޣ������ͻ���������a(ch��n)��ͻ�p������ʹ�r������������Ƶأ��a(ch��n)Ʒ�Ĺ���(y��ng)�^�������������㶼����(d��o)�r�͡� ����Ј��еĬF(xi��n)؛�Ј��DZ�������Ј���(w��n)���\�еı�Ҫ�l�������F(xi��n)؛�Ј�����(j��)�r�g�Ⱥ�����Mһ�����֞���ǰ�Ј����Ճ�(n��i)�Ј�������ʩƽ���Ј�������� �h�ں�ͬand�h���Ј� һ���N�ײ˵��r(n��ng)����������dz��������ի@�r��(ji��)�ܽ���100��İײˡ�Ȼ����һ����������dz���(d��n)�ăr�ӡ������������dz�ϣ���F(xi��n)�ھ��ܡ��i����һ���ɽ��܃r����������Ķ�����ʡȥ���ò��ڰײ��ճɕr���̓r�N�����ē�(d��n)�������������܉���f(xi��)�̳�һ���p�������Խ��ܵăr���������@���r(n��ng)��ֻ��Ҫ�ڎׂ��º��ի@�İײ˼��ɡ������������r(n��ng)����ϣ���ڌ��H����ǰ�M�аײ˽���Ԓ�������ô�͕����F(xi��n)һ���ײ˽����h���Ј���ForwardMarket��������� ����Ј��е��h���Ј�Ҳ�������������齻���p���ṩ��һ�����ƃr���L(f��ng)�U�Ĺ��ߡ��h���Ј��c�F(xi��n)؛�Ј������ϵģ��h�ں�ͬʹ�I�u�p����ͬ�Г�(d��n)�F(xi��n)؛�Ј��Ѓr����L(f��ng)�U������h�ں�ͬ�����c�F(xi��n)؛���dz��������������������p�����Ǟ��˕r�Ќ�����Ʒ����K������������������h�ں�ͬ�����c�F(xi��n)؛���y(t��ng)�Q�顰���サ�ס������ ��؛��ͬand��؛�Ј� ��Ʒ���a(ch��n)�ߺ����M����ͨ�^�����Ј���SecondaryMarket���I�u�˜��h�ں�ͬ���ԓ�Ј��Ĵ���ʹ�ý������ܸ��õع����F(xi��n)؛�r���L(f��ng)�U�������Ј��ą��c�߲�����������Ʒ���a(ch��n)�����M��I(y��)�������Щ���ܽ���������Ʒ�Ľ����߿���Ҳ��?y��n)���ԓ�Ј�����������ߌ��H����Ͷ�C�������������ϣ��ُ�Mһ�P��δ���M�н����ĺ�ͬ�����ȴ��պ��Ը߃r���۳�ȥ��ͬ�ӵ�������Ͷ�C��Ҳ�������u��һ�P��ͬ�������ڴ����պ��Ը��͵ăr���I����һ��ͬ��������������ͬ�o��M�Ќ��サ�����������������Q������؛��ͬ��FutureContract���������h�ں�ͬ����Ͷ�C�̲������a(ch��n)��������M��惦��Ʒ����������S����؛���ڵ��R���������������Ҫ���F(xi��n)�I�u��(sh��)����ƽ������ �h�ں�ͬ��������؛�����r����������؛������ֱ�����h�ں�ͬ���Ļ��A(ch��)�ϰl(f��)չ�����ġ� �ڙ�(qu��n)��ͬ �ğo�l�������ĽǶ��v������؛��ͬ���h�ں�ͬ�����ڹ̶���ͬ��FirmContract�������Ʒ�IJ�ƽ�������Խ�����(d��ng)��ĬF(xi��n)؛�r���M�����㡣 ����Щ��r��������Ј����c�߸�ϣ����ӆ�Зl����؛��ͬ������@Ҳ����ζ��ֻ���ں�ͬ�������X�����к�ͬ�����ɈD�r��ԓ��ͬ�ŕ��õ����H��(zh��)���������@�ӵĺ�ͬ���Q���ڙ�(qu��n)��Option������������Ԅ��֞�ɷN��ͣ��I���ڙ�(qu��n)��Call�����u���ڙ�(qu��n)��Put�����I���ڙ�(qu��n)�x������߰������^���Й�(qu��n)�r��ExercisePrice���I��o����(sh��)����Ʒ�ę�(qu��n)���������u���ڙ�(qu��n)�x�����ij��������Й�(qu��n)�r���u���o����(sh��)����Ʒ�ę�(qu��n)�����ڙ�(qu��n)�ij������Ƿ�Q����(zh��)�к�ͬ�x��ę�(qu��n)��������@ȡ�Q����Ʒ�ĬF(xi��n)؛�r��������Wʽ�ڙ�(qu��n)ֻ���ڵ����գ�ExpiryDate�����ܱ���(zh��)�У�����ʽ�ڙ�(qu��n)�����ڵ�����֮ǰ������r�g��(zh��)������� ����ڙ�(qu��n)���|(zh��)Ҳ��һ�N�x���(qu��n)����δ��һ�Εr�g��(n��i)�����I�u�ę�(qu��n)������������ڙ�(qu��n)�ϼs����Ч�ڃ�(n��i)�����I��������ʹ���D(zhu��n)�u�@�N��(qu��n)����������(d��ng)Ȼ�I���J����ʹ����ڙ�(qu��n)���Լ������r,Ҳ���Էŗ���ʹ�@�N��(qu��n)��,��ُ�I�ڙ�(qu��n)���������M��,���I��֧���ġ���(qu��n)����Ҳ������߀��Ҳ�����f,����ڙ�(qu��n)�H�H���ڙ�(qu��n)ُ�I���Xُ�õĿ������ܵę�(qu��n)��,������Ҫ�Г�(d��n)�κ��x��(w��)�����

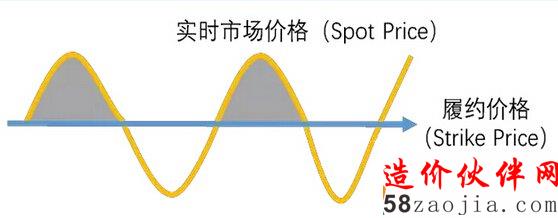

���r�Ј��r����r��ͬ �Еr���������S����Ʒ���a(ch��n)�ߺ����M��ֻ��ͨ�^�����Ј��M�н��ס����ڲ����S�����M���p߅�f(xi��)�����������o���x���h�ں�ͬ���������؛��ͬ���ڙ�(qu��n)��ͬ���_�����L(f��ng)�U�������������r�����������p����(j��ng)����������һ�N�����c�����Ј�����IJ�r��ͬ��ContractforDifference���C��������ڲ�r��ͬ�У��I�u�p�������̶���Ʒ���ļs�r��StrikePrice���ͽ��ה�(sh��)�������ӆ���r��ͬ�������Ϳ��Ժ������Ј����c��һ�Ӆ��c�����Ј������һ�������Ј��ϵĽ����ѽ�(j��ng)��ɣ���r��ͬ�Ϳ��������µķ�ʽ�M�нY(ji��)�㣺 1�������r��ͬ���ļs�r����ڼ����Ј��r���D��ɫɫ�K�����ُ�I����Ҫ���u����֧��һ�����~���������@�ɷN�r��IJ�r���Ժ�ͬҎ(gu��)���Ľ��ה�(sh��)������� 2�������r��ͬ���ļs�r����ڼ����Ј��r���D��ɫɫ�K����������u������Ҫ��ُ�I��֧��һ�����~������������@�ɷN�r��IJ�r���Ժ�ͬҎ(gu��)���Ľ��ה�(sh��)����������r��ͬ���Ա��J���Ǿ�����ͬ�Й�(qu��n)�r����I���ڙ�(qu��n)���u���ڙ�(qu��n)�M��������

�ļs�r��

(؟(z��)�ξ�������С��) |

��

��

��

��